同系列文章搶先看:【一次搞懂!買賣(二親等)房屋過戶代書費行情、稅費、相關費用】

將房屋過戶給兄弟姊妹,通常不是贈與就是買賣,又「贈與」、「買賣」兩種方式差異為何?往下看全謹事務所替您整理的重點摘要!

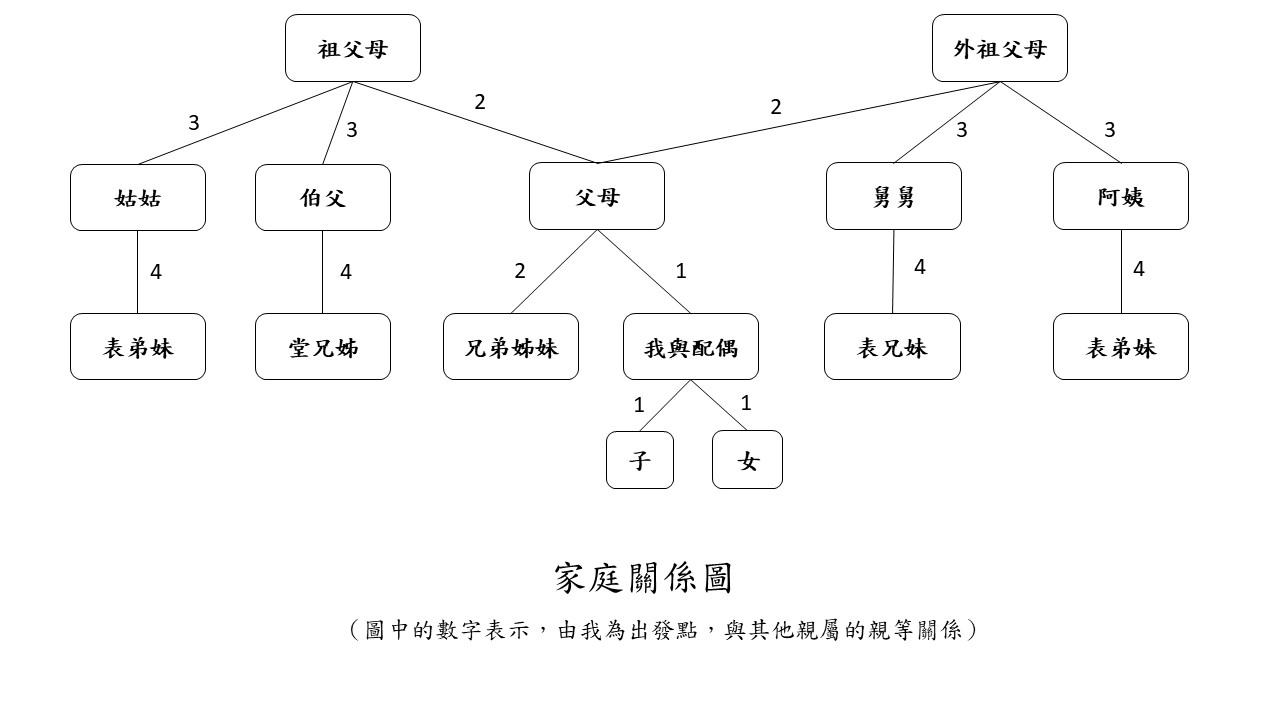

一、自己與其他兄弟姐妹互為二親等

根據民法第968條規定,「血親親等之計算,直系血親,從己身上下數,以一世為一親等;旁系血親,從己身數至同源之直系血親,再由同源之直系血親,數至與之計算親等之血親,以其總世數為親等之數」,搭配下表由衛生福利部保護服務司製作的親等圖,我們可以清楚知道「我」與「兄弟姐妹」屬於二親等。

關於二親等買賣的詳細資訊,請參考此篇文章【親屬間買房被認定為「假買賣、真贈與」?四大關鍵一次搞懂】

二、使用「自用住宅稅率」與「一般稅率」的差別

自從105年1月1日施行房地合一稅後,親屬或朋友間想要移轉不動產,大多選擇用買賣來代替贈與,避免日後需繳納高額房地合一稅。

以「買賣」的方式:有機會可以適用自用稅率(10%)的土地增值稅

以「贈與」的方式:只能適用一般的土地增值稅稅率(20%、30%、40%)

|買賣得適用土增自用稅率,但需注意金流

通常持有土地時間越長,需負擔的土地增值稅額也越高。因此,如果能適用土地增值稅得自用優惠稅率10%,就能節省至少一半的稅額。

但二親等以內親屬間財產之買賣,依遺產及贈與稅法規定,原則上視同贈與,需要課徵贈與稅。除非能提供支付價款的證明,而且所支付的價款不是由出賣人借給買受人,或是由出賣人提供擔保向他人借得,經國稅局核定非屬贈與後,才不會以贈與論。

| 土增稅稅率標準 | |

|---|---|

| 超過原規定的地價/前一次移轉現值的範圍 | 超過部分相應稅率 |

| 平日價自用住宅 | 假日價10% |

| < 100% | 假日價20% |

| 平日價100% ≤ 超過部分 < 200% | 假日價30% |

| 超過部分 ≥ 200% | 假日價40% |

三、若贈與,日後出售時房地合一稅的問題

因贈與的取得成本是以土地公告現值+房屋評定現值計算,日後若出售給第三人,一定是按「市價」出售。註:土地公告現值+房屋評定現值原則上遠低於「市價」

「市價」減去受贈時的取得成本(土地公告現值+房屋評定現值),若數額龐大,會在向國稅局申報房地合一稅時被認為獲利很多,導致可能需要繳納高額的房地合一稅。

|關於贈與之「免稅額」解說

自111年1月1日起每人每年贈與免稅額調高為244萬元,亦即自111年起贈與人每年(自1月1日起至12月31日止)不論贈與多少人,只要當年度所贈與之金額累計不超過244萬元,即可免納贈與稅。而此類贈與稅會以土地公告現值與房屋評定現值為準來計算。

若超過244萬所有權人也可以選擇另一種作法,就是把不動產分割在不同年度贈與。因105年後開始實施房地合一稅就是將房地稅賦合併計算,計算方式是[成交價−(取得成本+相關費用)− 土地漲價總數額]× 規定稅率。

但此作法須注意的是,如果當初贈與時的土地公告現值與房屋評定現值多少,公式中的取得成本就得是多少不得更改。所以透過贈與的話取得成本低,但未來再轉賣的時候可能就要繳比較多的房地合一稅。

詳盡介紹可參考此文:【移轉房屋給親屬,透過買賣(二等親贈與免稅額)可免給付自備款或買賣總價款?】

但此作法須注意的是,如果當初贈與時的土地公告現值與房屋評定現值多少,公式中的取得成本就得是多少不得更改。所以透過贈與的話取得成本低,但未來再轉賣的時候可能就要繳比較多的房地合一稅。

詳盡介紹可參考此文:【移轉房屋給親屬,透過買賣(二等親贈與免稅額)可免給付自備款或買賣總價款?】

.png)